UBS, perusahaan layanan keuangan terkemuka asal Swiss, baru-baru ini membuat prediksi berani tentang kebijakan dari The Fed di masa depan.

Bank tersebut memperkirakan bahwa bank sentral AS tersebut akan mengurangi suku bunga sebanyak 275 basis poin pada tahun 2024. Prediksi ini hampir empat kali lipat dari konsensus pasar dan menandakan perubahan drastis dalam ekspektasi ekonomi.

Dalam tinjauan komprehensifnya tentang ekonomi AS dari tahun 2024 hingga 2026, UBS mencatat bahwa meskipun ketahanan ekonomi diamati hingga 2023, banyak tantangan dan risiko tetap ada.

Para analis bank menekankan bahwa faktor-faktor yang mendukung pertumbuhan pada tahun 2023 mungkin tidak akan berlanjut ke tahun berikutnya.

Hambatan Ekonomi dan Dinamika Inflasi

Berdasarkan laporan CNBC, UBS menyebutkan disinflasi dan pengangguran yang meningkat sebagai faktor kunci yang dapat melemahkan output ekonomi pada tahun 2024.

Para ekonom bank memprediksi bahwa kondisi ini akan mendorong Komite Pasar Terbuka Federal (FOMC) untuk mengurangi suku bunga dengan pendekatan dua arah, yakni awalnya untuk mencegah tingkat dana nominal menjadi terlalu restriktif, dan kemudian dalam tahun tersebut untuk melawan pelemahan ekonomi.

Antara Maret 2022 dan Juli 2023, FOMC menerapkan 11 kenaikan suku bunga, menaikkan tingkat dana federal dari kisaran 0-0,25 persen menjadi antara 5,25-5,5 persen.

Kebijakan moneter agresif ini bertujuan untuk mengontrol inflasi, mewakili siklus kenaikan suku bunga paling signifikan sejak tahun 1980-an.

Meskipun suku bunga naik, pasar umumnya mengantisipasi bahwa suku bunga telah mencapai puncaknya.

Sentimen ini bertentangan dengan pernyataan baru-baru ini dari Ketua The Fed Jerome Powell yang menyatakan ketidakpastian tentang apakah tindakan FOMC telah cukup untuk menstabilkan inflasi pada target 2 persen.

Pertumbuhan Ekonomi di Tengah Yield yang Meningkat

UBS mengakui bahwa meskipun kenaikan suku bunga agresif, PDB riil AS tumbuh sebesar 2,9 persen hingga akhir kuartal ketiga.

Namun, yield yang meningkat dan tekanan pasar saham pasca pertemuan FOMC September telah memperbarui kekhawatiran tentang pertumbuhan ekonomi, mengindikasikan perjuangan yang berkelanjutan.

“Ekspansi ini menanggung beban kenaikan suku bunga yang semakin tinggi. Standar kredit dan peminjaman nampaknya semakin ketat, tidak hanya sekedar penetapan harga ulang (repricing). Pendapatan pasar tenaga kerja terus direvisi lebih rendah, secara netto, seiring berjalannya waktu,” ujar UBS.

Selai itu, UBS juga menunjukkan bahwa pengeluaran konsumen tampak meningkat, didukung oleh stimulus fiskal dan tabungan berlebih.

Namun, bank itu memperkirakan bahwa dorongan pertumbuhan dari langkah-langkah fiskal pada tahun 2023 akan berkurang pada tahun 2024, dengan tabungan rumah tangga menipis dan neraca keuangan menjadi kurang kuat.

“Selain itu, jika perekonomian tidak melambat secara signifikan, kami ragu FOMC dapat memulihkan stabilitas harga. Tahun 2023 memiliki kinerja yang lebih baik karena banyak dari risiko-risiko tersebut yang gagal terwujud. Namun bukan berarti mereka tersingkir,” tambah UBS.

Menjelang tahun 2024, UBS melihat sektor swasta menjadi lebih rentan terhadap kenaikan suku bunga FOMC, memprediksi pertumbuhan yang jauh lebih lambat, pengangguran yang meningkat, dan pengurangan yang signifikan pada tingkat dana federal.

UBS memperkirakan kontraksi setengah persen poin dalam ekonomi AS pada pertengahan tahun depan, dengan pertumbuhan PDB tahunan menurun menjadi hanya 0,3 persen pada tahun 2024. Pengangguran diperkirakan akan meningkat hampir 5 persen pada akhir tahun.

Bank memperkirakan pelonggaran kebijakan moneter pada tahun 2025, yang mengarah pada pemulihan dengan pertumbuhan PDB kembali naik menjadi sekitar 2-1/2 persen. Namun, mereka memprediksi perlambatan pada tahun 2026, sebagian karena konsolidasi fiskal yang diproyeksikan.

Kepala Global Ekonomi dan Strategi Penelitian UBS, Arend Kapteyn, mencatat dalam wawancara dengan CNBC bahwa kondisi awal ekonomi AS saat ini jauh lebih buruk daripada 12 bulan yang lalu, terutama dalam bentuk jumlah kredit yang sangat besar yang ditarik dari ekonomi AS.

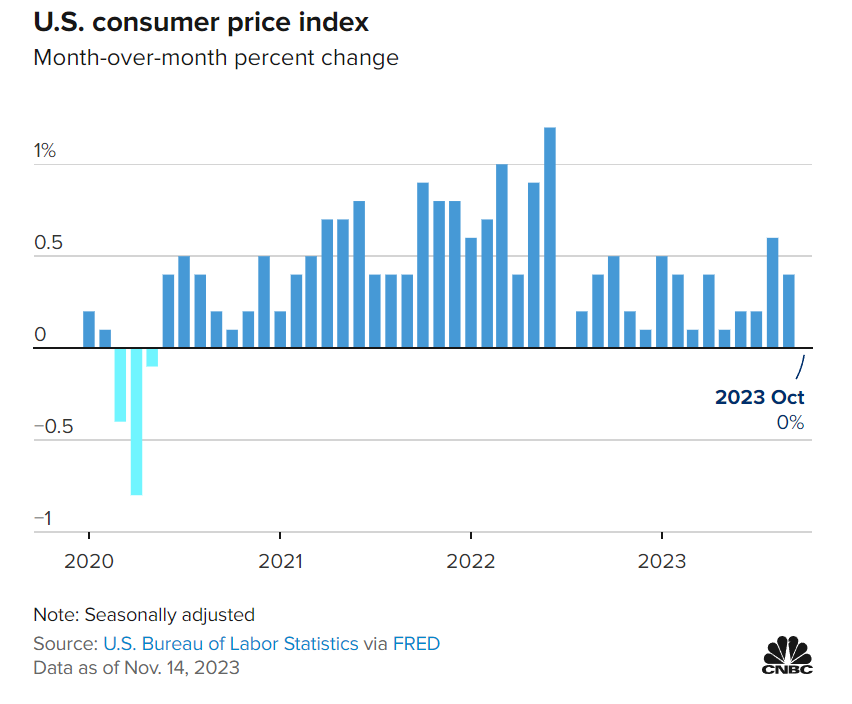

Data terbaru dari Departemen Tenaga Kerja menunjukkan peningkatan Indeks Harga Konsumen (CPI) sebesar 3,2 persen secara tahun-ke-tahun, dengan CPI inti menunjukkan kenaikan 0,2 persen secara bulan-ke-bulan dan 4 persen secara tahun-ke-tahun.

Angka-angka ini menunjukkan tren penurunan dalam inflasi, meskipun masih di atas target The Fed.

Respon Pasar terhadap Data Inflasi

Menyusul rilis data CPI, pasar keuangan bereaksi positif, dengan Dow Jones Industrial Average melonjak dan yield Treasuri jatuh tajam. Respons ini menunjukkan kepercayaan pasar bahwa The Fed mungkin mendekati akhir siklus pengetatan moneternya.

Pembacaan datar CPI dipengaruhi oleh penurunan harga energi sebesar 2,5 persen, yang diimbangi oleh kenaikan indeks makanan sebesar 0,3 persen. Kecepatan perubahan lambat ini menunjukkan lanskap inflasi yang berubah.

Ekonom seperti Paul McCulley, mantan Kepala Ekonom Pimco, mengungkapkan optimisme, menyebut data terbaru sebagai perubahan permainan untuk ekspektasi ekonomi. Namun, tantangan tetap ada, terutama di sektor seperti asuransi kendaraan bermotor dan tarif penerbangan.

Langkah-langkah masa depan The Fed menjadi titik fokus bagi pasar, terutama mengingat sinyal ekonomi yang bercampur. Bank sentral ini pada akhirnya meningkatkan suku bunga pinjaman utamanya sebanyak 11 kali dengan total 5,25 poin persentase.

Data NFP terbaru menunjukkan perlambatan di pasar tenaga kerja, sejalan dengan upaya bank sentral AS untuk memperbaiki ketidakseimbangan pasokan-permintaan yang menjadi faktor kontribusi inflasi. [st]